おはようございます。

本日は東京都人材支援事業団に加入している公務員の先生方に向けて、我が家がほとんど加入していない保険のお話です。人材支援事業団の団体保険は今週7月3日が申込み〆切(今年からWeb申込み)ですので、新規・更新を検討している方に向けて、実際に生命保険のみ契約中のシロクマ家の状況もお伝えします。

忍び寄る、保険の販売員

公務員の方といえば、福利厚生が手厚いことで有名ですね。旦那の給与明細を見ても、結構な額が引かれていると感じます。その分保障が手厚いので、正直なところほとんどの保険は不要だと思います↓↓

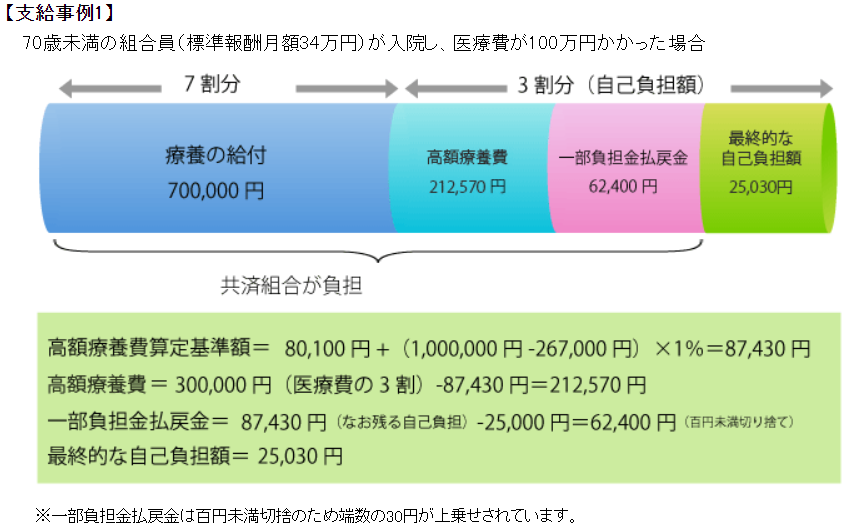

家計の状況にもよりますが、生命保険の金額さえ決まればもうそれ以外は今すぐに解約することをおススメします。医療保険もいろいろとありますが、そもそも高額療養費制度があるので仮に医療費が100万円掛かったとしても、窓口負担はこうなります。

3割=30万円が自己負担

ではなく、高額療養費&一部負担金払戻金があり、最終的な自己負担額は約2.5万円です。年収がもっと上がったとしても、自己負担額は約5万円です。

毎月数万円も払う人たちって一体・・?

投資は✖、保険は◎なんだね!

旦那の話によると、新年度が始まると必ず若手教員に付きまとうジブ〇ルタ生命のお姉さん(おばちゃん)が出現するそうです。特に結婚したばかりの男性教員がいつも捕まっているようで、「もうすぐお子さんが生まれたら・・」「子ども1人育てるのに〇千万円かかりますよ!」「先生に万が一のことがあったら・・」なんて勧誘され、実際にジブ〇ルタ生命で保険の契約をしている先生も多いそうです。

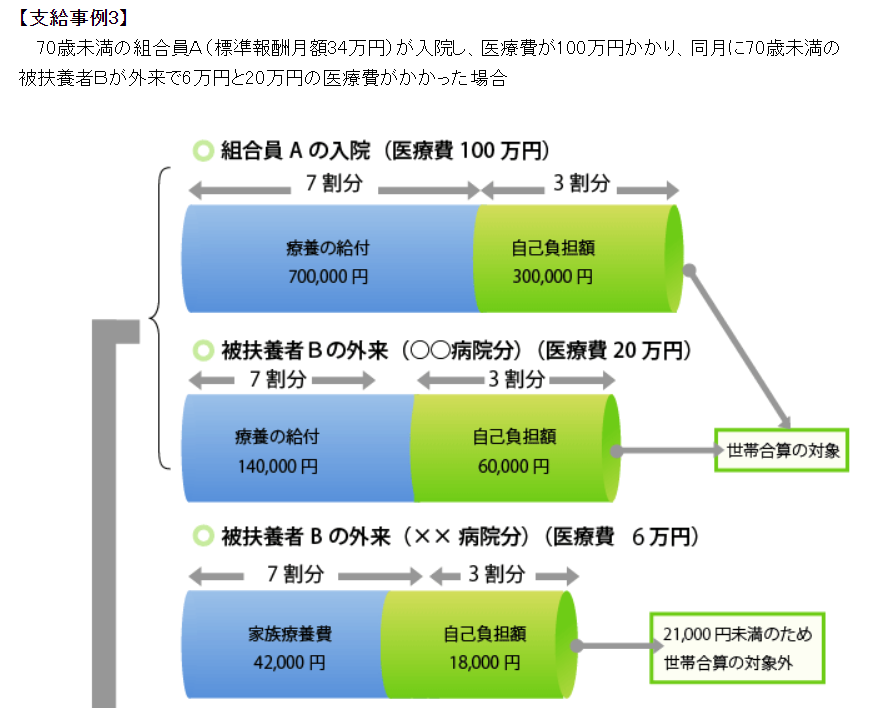

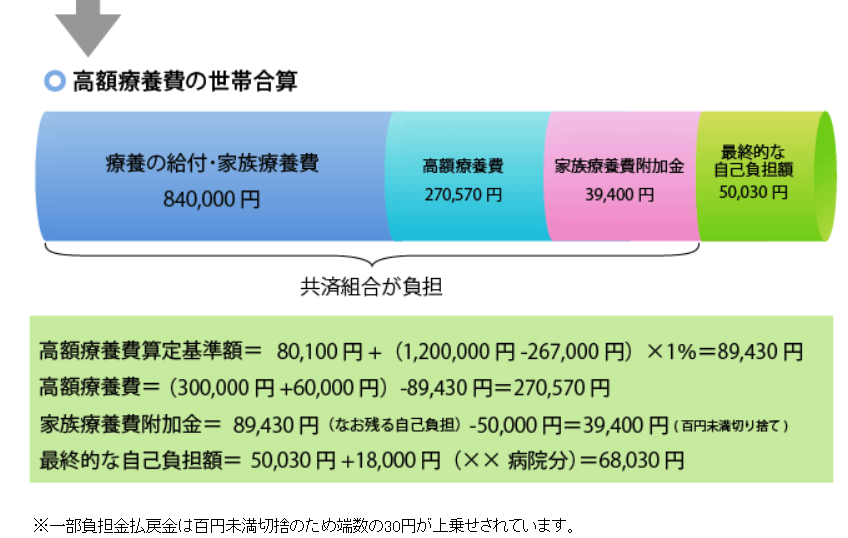

また、夫婦で病気にかかり医療費が高額になるケースも稀にありますが、その場合も所定の条件(一病院当たりの自己負担額が2.1万円以上)を満たせば給付金の支給対象となります。

ちなみに旦那の年収の場合、年間の自己負担限度額は67万円とあります。(保存版 福利厚生ハンドブックより)

保険適用の治療に関していえば、自己負担限度額や様々な附加給付制度があるので、公務員の方が医療保険に加入する必要はないと感じます。夫婦で公務員なら尚更・・

生命保険(マインド)の保障

事業団会員の方が加入できる団体生命保険=マインドだけは我が家も加入しています。マインドの特約に当たる「あしすと(三大疾病)」・「ぱーとなー(入院・手術)」や、団体損害保険であるニューエブリ(医療・傷害保険など)は公務員の方には必要のない保障だと思いますが、生命保険についてはやっぱり「万が一」のために加入しておくと安心です。

現在の我が家の契約状況がこちら。

旦那⇒Gコース

保障額2000万円 毎月2300円

私⇒Nコース

保障額200万円 毎月434円

こどもたち⇒未加入

となっています。

ちなみに最も保障を厚くすると、

Aコース 保障額5000万円

男性5300円 女性3650円

(18歳~35歳の方の場合)

となり、これでも1万円はいきません。しかもこのマインドの特長として、剰余金があれば配当金が支払われます!ちなみに昨年の配当金は約51%でしたので、実質毎月1400円弱の保険料です。

旦那の保障額が2千万円、またローンの残債が4千万円を超えていますので、これで万が一があってもお金の面では心配がいりません。(いざとなったら自宅を売却して実家に戻ります)専業主婦である私に万が一があっても、金銭的には特に問題ない(笑)とのことで、私の保障額は一番少ないコースになっています。現在見直しについて話をしていますが、保険は「心配だから・・」と言い始めたらキリがありませんので、なるべくシンプルに最低限の保障で済ませようと思います。

終わりに・・

アッパーマス層(資産3千万円以上)の人でも、生命保険は加入しているんでしょうか?お金があればあるほど、株などの資産を買えば配当金という不労所得が手に入るので、ますます保険が不要に感じます。

もちろんケガや病気で就業不能状態というケースもあるので、そちらが心配であれば医療保険に加入して安心を得るのも良いかと思います。先進医療を受けたい!という人が、そういった特約に入るのもアリですね。

ただ当ブログでおススメしたいのは、やっぱり投資による資産運用です。高額な保険料を払うくらいなら、そのお金でつみたてNISAやiDeCoを活用して資産形成に励んだ方がメリットがあるように思います。

株=ギャンブル

保険=絶対に加入

よく親から言われますが、節約はまず固定費から。種銭確保に向けて、今後も一つひとつの支出を見直します。